枪口一致指向“商品之王”,化工顺畅下行

- 旅游购物

- 2025-03-12 19:51:05

- 30

- 更新:2025-03-12 19:51:05

来源:牛钱网

导读

嘉宾介绍:童川,银河期货有限公司高级研究员,2017年进入商品期货行业,2018年加入某私募,负责商品期货套利策略的研究,2020年加入银河期货,主要负责原油、沥青、燃料油等油品的研究,善于从产业链上下游的利润角度进行行情研判。

核心观点:短期油价可能急跌慢涨,操作思路偏空。中期关注微观需求表现、累库幅度以及下游利润,基本面指标改善将减缓油价下行压力,配合宏观情绪改善,给出阶段性估值修复的空间。长期走势取决于对经济周期运行方向的判断。

正文

【原油】

欧佩克宣布从4月份开始增产,但是对于基本面供需并没有颠覆性影响,因为欧佩克增产 220万桶要分18个月恢复,实际4月份产量目标环比增长13.8万桶/日。

2025年1月,参与减产的8个国家产量超过目标3.6万桶/日。4月份实际产量变化存在较大弹性,变化幅度可能超过理论增产的空间。

1、OPEC增产原因解读

有三种不同的逻辑去思考这个问题:

首先,1月份美国宣布对俄罗斯制裁,同时加紧对伊朗的制裁,增产基于当前东方市场供应紧张和全球库存水平低位。之后原油库存没累起来,欧佩克做出适当的增产调整,所以单月增产未来是可能暂停的,无论对市场情绪,还是供需平衡,影响不算大,这是相对乐观的解读。

受特朗普的政治手段影响,2月中旬,俄罗斯和美国在沙特谈判,可能在一定程度上抵消掉美国制裁伊朗、委内的损失。

另外,最极端的解读是,前期市场在交易美国衰退逻辑,如果欧佩克也认可这个逻辑,认为未来需求会大规模下降,可能计划持续增产,通过加速供需平衡恶化来打价格战。这种解读明显利空。

目前我们还是倾向于在没有看到宏观需求出现大级别风险前,OPEC还是愿意去维持供需平衡,维持低库存,未来的产量政策还有可以调节的空间。

2、供应端

美国2月份产量缓慢恢复,同时美国原油钻机数有一波明显的回升之后,最近两周又是小幅回落。所以美国担心的是供应增长超预期。目前来看供应端还是符合预期的。

俄罗斯最近半年的产量比较稳定,符合减产目标。未来的产量政策,一方面跟着欧佩克的政策走,另一方面看美国制裁影响。2月份俄罗斯的原油海运出口量有比较大幅的波动,一方面受到制裁的影响,另一方面有冬天恶劣天气的影响。

最近两周俄罗斯的出口反弹力度也比较强劲,回升到300万桶/日以上的水平,相对偏低但边际复苏,在推进俄乌战争结束的环境下,俄油暂时看不到大幅损失。

制裁对于伊朗的影响持续兑现,伊朗在拜登执政期间出口量增了150万桶/日,如果真的一直被制裁,今年可以把弱过剩局面扭转过来。从前期数据来看,2月伊朗的出口出现边际下降,12月底到2月,伊朗海上浮仓增了750万桶,相当于供应损失。

3、需求端

从微观需求来看,美国油品需求整体相对稳定,汽油从淡季消费中慢慢复苏,柴油走季节性回落的通道。衰退交易集中在宏观情绪上,微观没有共振。

中国的需求,2024年中国炼厂平均开工率69.9%,同比下降2.6%。原油加工量7.39亿吨,同比下降3%。汽油消费同比持平。柴油需求同比下降约3%。

2月份主营持续提升负荷,春节后地炼开工同步回升。

过年期间原油也跌了一波,海外汽柴油裂解比较强,因为汽油走出淡季,柴油正好在季节性消费旺季,给炼油产业跌出利润。但是3月初这波下跌,炼厂利润在降,产业链对于原油的基本面支撑边际减弱。

4、库存

12月底到1月份原油的强势,很大程度上取决于今年1月份原油以低库存开局,同时在1月份的淡季里实现了逆季节性去库。

2月份无论是商业库存还是水上库存都在边际上升。总库存低,商业库存在5年均值以下,但是二季度慢慢进入边际累库的区间,对原油的支撑走弱。

今年如果欧佩克不增产,俄罗斯和伊朗没有大规模减产,全年累库50万桶/日以内,上半年相对偏紧,到年底相对宽松,整体上弱平衡可能继续维持。

5、总结与展望

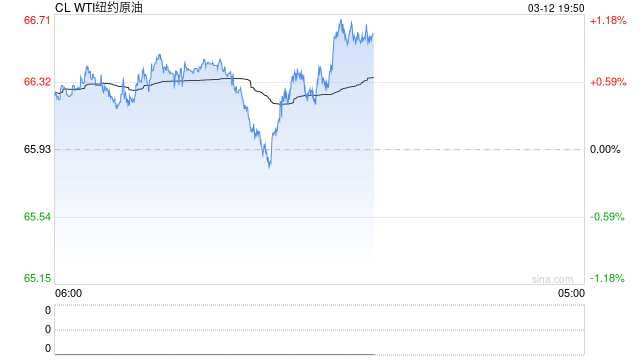

OPEC确认4月份增产后,未来过剩的幅度和确定性上升,Brent从前期震荡区间(72-77)破位下行,油价短期缺乏有力支撑。

供应端:美国产量增长尚未超预期,非欧非美增产(巴西)可能不及预期,伊朗、委内产量存在下降可能;但OPEC闲置产能高位。本次增产意味着供应的增长会受价格影响,而供应的损失主要受到政策影响,油价上方压力更大。

需求端:微观需求表现正常,衰退预期尚未兑现到实物消费。一旦需求出现损失,会增加产油国增产打价格战的概率,加速平衡转向过剩。

估值端:原油月差中性、利润水平高位回落后企稳,商业库存水平偏低但季节性累库压力增加,叠加通胀预期下行,估值面临下行的压力。

短期油价可能急跌慢涨,操作思路偏空。中期关注微观需求表现、累库幅度以及下游利润,基本面指标改善将减缓油价下行压力,配合宏观情绪改善,给出阶段性估值修复的空间。长期走势取决于对经济周期运行方向的判断。

【沥青】

1、原料

3月初,美国财政部要求雪佛龙在4月3日前结束在委内瑞拉的业务,远远短于通常的六个月业务逐步结束期。

2022年底雪佛龙在委内重新运营,到2024年,委内原油产量增长20万桶/日,原油海运出口增长约11万桶/日,但出口至中国原油数量下降近20万桶/日。

若雪佛龙彻底撤出委内,参考往年数据,将导致委内原油产量、出口量下降,但出口至中国的数量上升(10—20万桶/日),利空沥青成本。

2025年初,委内—中国发运量出现明显增长,3月份地炼接收稀释沥青的量环比大幅增长。

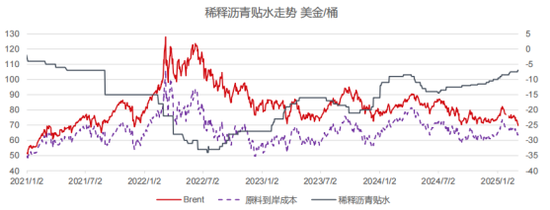

对于委内原油来说,稀释沥青的到岸的成本是以基准价布伦特加上贴水共同决定的。

2022年11月美国开始豁免对委内石油的制裁后,委油买家增加导致发往中国的货量收紧贴水上涨;同时Brent价格持续下跌,委油作为重质油品,与基准价的贴水也被动收窄。

当前现货贴水在-7附近,远期成交在-5~-6左右,未来若贸易流重塑,稀释沥青贴水存在下行压力,若Brent在60—70美金,预计贴水下跌至-10美金/桶,较难跌回前期低位,对于炼厂成本的实际影响有限。

2、需求

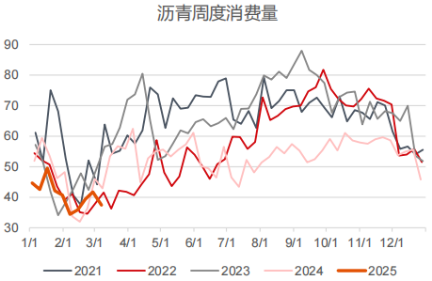

去年11月份到现在,沥青走了一波大牛市,背后的逻辑一方面是原料的问题,另一方面大家认为今年地炼产能会受到限制,原料稀释沥青因为税的问题可能受到供给端影响。

去年下半年沥青供需双弱但出现去库。今年年初沥青的库存比较低,大家认为按照去年年底的供应肯定有缺口,甚至可能在一季度淡季去库。但实际上3月份供应端在预期内有反弹,需求又不及预期(受雨雪天气影响),资金问题仍未充分解决。年后回来,产业链库存加速上升。

一季度淡季去库预期证伪,关注上半年需求小阳春能否兑现,4月中旬库存走势影响二三季度裂解表现。

如果未来基本面没有进一步利好,原油价格还是维持现状,沥青不应该给到更高的估值。

总体来说,现在需求有待检验,沥青估值已经不低,不太适合去做多配,后面需要关注需求的表现,库存能否走出市场预期的情况。

■文章仅供参考,不代表本平台及所在机构观点,据此入市风险自负。期货市场有风险,投资需谨慎!

上一篇:新的婚姻法夫妻共同财产解析

下一篇:颖儿送给家艺的婚礼

有话要说...